PFR Biznest

Okres naboru

VC

Oferta dla zespołów zarządzających funduszami venture capital. Inwestycji dokonujemy na bazie środków UE i PFR.

PE

Oferta dla zespołów zarządzających funduszami private equity oraz private debt. Inwestycji dokonujemy na bazie środków PFR.

Innovate Poland

Program Innovate Poland to 4 mld PLN wsparcia dla projektów na różnym etapie rozwoju: od pomysłu po ekspansję. Sprawdź szczegóły.

PFR Ventures - ZASI

Zestaw informacji dla inwestorów w Alternatywnych Spółkach Inwestycyjnych, którymi zarządzamy

O PFR Ventures

Podstawowe informacje o spółce, zarządzanych środkach i prowadzonych procesach

Wspieramy fundusze inwestycyjne, które odważnie patrzą w przyszłość i inwestują w innowacyjne projekty, napędzające wzrost oraz konkurencyjność polskich przedsiębiorstw.

Okres naboru

PFR Biznest to program, którego celem jest rozbudzenie działalności aniołów biznesu w Polsce i zachęcenie ich do inwestowania w młode, innowacyjne spółki.

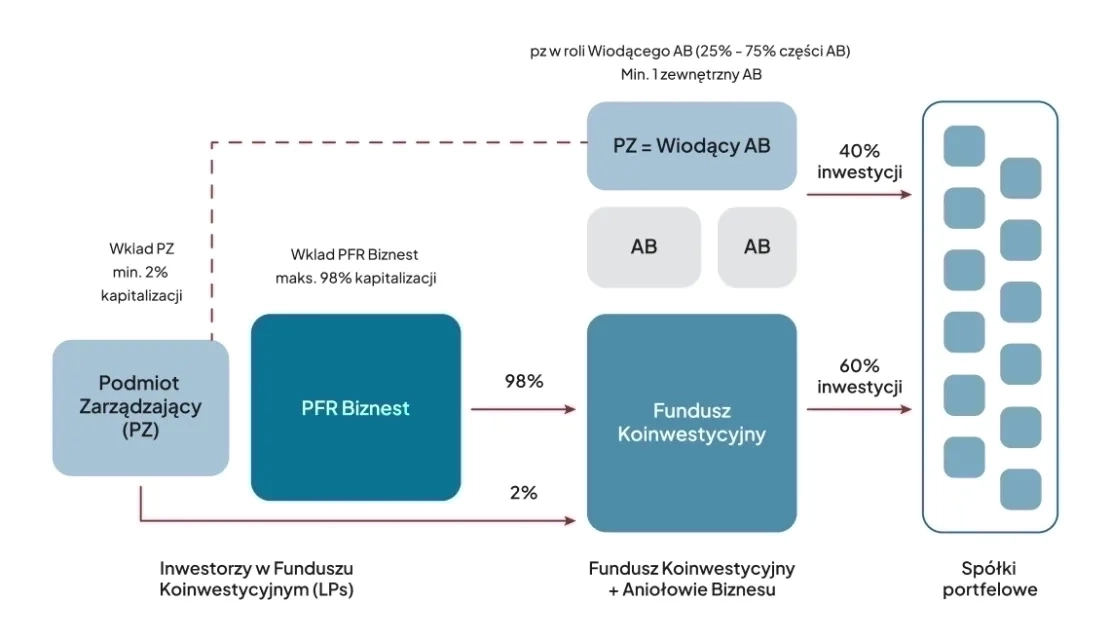

PFR Biznest skierowany jest do zespołów zarządzających Venture Capital, które planują inwestować w spółki we wczesnej fazie rozwoju (seed, pre-seed) wspólnie z prywatnymi inwestorami ze stosownym kapitałem i doświadczeniem (aniołami biznesu).

Program udziela finansowania funduszom VC, które inwestują razem z aniołami biznesu, obejmując w spółkach pakiety mniejszościowe. Fundusze Biznest, dzięki aktywizacji prywatnego kapitału oraz osobistemu zaangażowaniu Aniołów Biznesu, dostarczają spółkom tzw. smart money.

Pierwszy z nich zakłada, że wśród partnerów zarządzających znajduje się anioł biznesu, który dostarcza znaczną część kapitału w każdej z inwestycji:

Drugi model zakłada, że partnerzy zarządzający każdorazowo angażują zewnętrznych aniołów biznesu do inwestycji:

Celem PFR Biznest jest zwiększenie skali finansowania spółek znajdujących się na wczesnym etapie rozwoju poprzez aktywizację kapitału prywatnego w postaci inwestycji Aniołów Biznesu oraz:

Czy oferent musi przedstawić w ofercie listę aniołów biznesu? W jaki sposób PFR będzie weryfikował tych aniołów

Nieprzedstawienie w złożonej ofercie listy Aniołów Biznesu nie spowoduje jej automatycznego odrzucenia, natomiast w takim przypadku ocena uprawdopodobnienia pozyskania Aniołów Biznesu do planowanych transakcji będzie istotnie niższa. Deklaracje współpracy Aniołów Biznesu powinny zostać złożone poprzez Formularz Aniołów Biznesu, będący załącznikiem A do załącznika nr 3 do Zasad - Polityka Inwestycyjna Oferenta. Weryfikacja odbędzie się poprzez kontakt z Aniołami Biznesu z listy wskazanej w tym załączniku.

Jaka jest minimalna liczba aniołów biznesu, których musi pozyskać fundusz, aby jego oferta mogła być pozytywnie rozpatrzona? Czy posiadanie tylko kilku (3-4), ale zamożnych aniołów biznesu ma sens?

Nie stawiamy wymogów formalnych dotyczących minimalnej liczby Aniołów Biznesu przedstawionych w ofercie. Jeżeli oferent przedstawi deklaracje od niewielkiej liczby doświadczonych Aniołów Biznesu oraz uprawdopodobni nawiązanie współpracy z ich większą liczbą na późniejszym etapie zostanie to pozytywnie ocenione. W konkretnym przypadku będzie to zależało od składu Aniołów, koncentracji, ich wcześniejszego doświadczenia w finansowaniu start-upów, zadeklarowanych kwot w stosunku do ich innych zaangażowań/aktywności.

Czy Aniołowie Biznesu korzystają z dużej ulgi w PIT w modelu koinwestycji?

Nie dokonujemy wykładni przepisów podatkowych - zainteresowani powinni jej dokonać we własnym zakresie, samodzielnie bądź korzystając z pomocy doradztwa podatkowego. Dodatkowo można się zapoznać z artykułem dostępnym pod adresem: https://pfrventures.pl/aktualnosci/ulgi-podatkowe-dla-osob-fizycznych-inwestujacych-z-funduszami-vc.html.

Czy zebrany kapitał w SPV/wehikule GP z innymi Aniołami Biznesu (inwestowali razem) jest uznany za wkład koinwestycyjny ?

Aniołowie Biznesu mogą koinwestować poprzez wehikuły inwestycyjne będące własnością jednej lub więcej osób fizycznych. Przedstawiona w pytaniu konstrukcja w której środki Podmiotu Zarządzającego i Aniołów Biznesu są zgromadzone w jednym wehikule inwestycyjnym jest potencjalnie dopuszczalna, natomiast w określonych przypadkach może rodzić wątpliwości dotyczące niezależności Podmiotu Zarządzającego od Aniołów Biznesu i potencjalnego konfliktu interesów. Natomiast nie jest możliwe inwestowanie w startupy przez wehikuł inwestycyjny będący własnością Funduszu VC i Aniołów Biznesu, zainwestowane w takiej strukturze środki byłyby niekwalifikowalne z punktu widzenia przepisów unijnych i podlegałyby obowiązkowi zwrotu.

Czy poza dwoma członkami Kluczowego Personelu, zaangażowanymi na 100% czasu, członkiem Kluczowego Personelu może być Partner/Venture Partner zaangażowany w niepełnym wymiarze czasowym? Czy trzeba definiować poziom zaangażowania czasowego takiego Partnera?

Poza dwoma członkami Kluczowego Personelu, zaangażowanymi w pełnym wymiarze czasu zawodowego, pozostali członkowie KP mogą być zaangażowani w niższym wymiarze, przy czym każdorazowo to zaangażowanie powinno zostać określone w ofercie, podobnie jak jego rola w zespole oraz ekonomika udziału w Funduszu VC i Podmiocie Zarządzającym.

Czy dopuszczają Państwo model w którym jeden członek Kluczowego Personelu, zaangażowany będzie w pełnym wymiarze czasu zawodowego a pozostałych dwóch w niepełnym wymiarze (np. 50% czasu)?

Nie jest to dopuszczalne. Minimum 2 członków Kluczowego Personelu jest zobowiązanych do zadeklarowania pełnego zaangażowania czasowego w działalność Funduszu VC w okresie inwestycyjnym (szczegółowe informacje w Term Sheet).

Czy Carried Interest liczone jest od całej kwoty zainwestowanych środków (Fundusz VC+AB), czy tylko od środków zainwestowanych przez fundusz?

Carried Interest należne od Funduszu VC liczone jest od nadwyżki inwestycyjnej wypracowanej przez Fundusz VC, czyli bez uwzględnienia zysku ze środków zainwestowanych przez Aniołów Biznesu. Podmioty Zarządzające powinny uzgodnić z koinwestującymi Aniołami Biznesu warunki ekonomiczne transakcji takie jak asymetria zysku oraz płatności na rzecz PZ, zarówno w formie Carried Interest jak i Opłaty za Zarządzanie. Oferowanie przez inwestorów carried interest oraz opłaty za zarządzanie, które jest wynagrodzeniem za pracę zespołu zarządzającego w postaci przygotowania transakcji, jej realizacji, nadzoru nad rozwojem firmy jest standardem na rozwiniętych rynkach VC. Możliwość przyznania Aniołom Biznesu asymetrii zysku stanowi dodatkowy element, który może zostać wykorzystany przez Podmiot Zarządzający przy uzgadnianiu warunków ekonomicznych transakcji z Aniołami Biznesu.

Czy Carried Interest jest liczony tylko od zysku Funduszu, a więc nie pomniejsza zysku Aniołów? Innymi słowami: czy najpierw następuje całkowite rozliczenie z Aniołami Biznesu, a następnie rozliczenie Carried Interest z PFR?

Carried interest jest płacone od zysków osiągniętych przez poszczególnych inwestorów, po uwzględnieniu asymetrii zysku. W modelu koinwestycyjnym inwestorami są Fundusz VC oraz Aniołowie Biznesu. Warunki brzegowe carried interest na poziomie Funduszu VC określa Term Sheet. Warunki carried interest od Aniołów Biznesu powinny zostać uzgodnione z Aniołami Biznesu przez Podmiot Zarządzający wraz z innymi warunkami finansowym takimi jak opłata za zarządzanie i asymetria zysku.

Czy można być członkiem Kluczowego Personelu w Biznest i jednocześnie prowadzić akcelerator? Jeśli tak to czy dwóch członków zarządu akceleratora może być jednocześnie dwoma członkami KP w funduszu utworzonym z PFR Biznest.

Wymagamy pełnego zaangażowania czasowego co najmniej 2 członków Kluczowego Personelu w fundusz VC do końca okresu inwestycyjnego. Poza ściśle wymienionymi w Term Sheet przypadkami, osoby te nie mogą w tym czasie być zaangażowane w prowadzenie innej działalności zawodowej. Pozostałe osoby mogą takie zaangażowanie mieć, pod warunkiem, że nie będzie ono prowadziło do konfliktu interesu. Każde zaangażowanie członków Kluczowego Personelu będzie przedmiotem badania przez PFR Biznest.

Czy asymetria "półtora raza" dla aniołów pomniejsza de facto zysk funduszu, czyli również general partnerów?

Asymetria, o ile zostanie przyznana przez Podmiot Zarządzający, zwiększa udział Aniołów Biznesu w zysku kapitałowym wypracowanym w danej transakcji i jednocześnie zmniejsza udział w zysku Funduszu VC. Carried interest jest płacone od zysków osiągniętych przez poszczególnych inwestorów, po uwzględnieniu asymetrii zysku. Warunki brzegowe carried interest na poziomie Funduszu VC określa Term Sheet. Warunki carried interest od Aniołów Biznesu powinny zostać uzgodnione z Aniołami Biznesu przez Podmiot Zarządzający wraz z innymi warunkami finansowymi takimi jak opłata za zarządzanie i asymetria zysku.

Czy w modelu mieszanym można w trakcie działania funduszu zwiększyć swój wkład jako GP względem deklarowanego na początku?

Co do zasady jest to możliwe, jednakże każdy taki przypadek będziemy analizowali indywidualnie.

Czy inwestycje mogą też obejmować spółki usługowe np. softwarehouse a nie tylko produktowe?

Tak, inwestycje mogą obejmować spółki usługowe, pod warunkiem, że nie działają one w branżach zastrzeżonych (szczegóły w punkcie 7 Term Sheet).

Czy można lokować maks. 15% budżetu inwestycyjnego w spółki z siedzibą w USA, o ile spełniają kryteria biznesowe dotyczące polskiego pierwiastka?

Fundusz VC nie może zainwestować w spółkę z siedzibą w USA. Fundusz VC może zainwestować w spółki poza granicami Polski, jeżeli spółka ta ma siedzibę na terenie Unii Europejskiej, Europejskiego Porozumienia o Wolnym Handlu, Europejskiego Obszaru Gospodarczego lub Wielkiej Brytanii. Zwracamy uwagę, że limit 15% liczony jest od wartości portfela (punkt 7 Term Sheet).

Czy kierowanie się przesłankami ESG, 1) jest wymagane, 2) zwiększa szansę na stworzenie Funduszu z PFR?

Posiadanie polityki ESG oraz monitorowanie i raportowanie czynników zrównoważonego rozwoju, zarówno na poziomie Funduszu VC jak i spółek portfelowych jest wymagane od każdego oferenta. Nieuwzględnienie czynników ESG w polityce inwestycyjnej Funduszu VC będzie skutkowało odrzuceniem oferty. Dodatkowo, sposób uwzględnienia w polityce inwestycyjnej czynników zrównoważonego rozwoju w ocenie projektów inwestycyjnych, będzie podlegało cenie merytorycznej.

Dopuszczalne jest uznanie AB inwestujących przez wehikuł inwestycyjny np. ASI. Czy wówczas zarządzający tym ASI może wystąpić jako zarządzający w Biznest?

Taka konstrukcja rodziłaby wysokie ryzyko wystąpienia konfliktu interesów i musiałaby być szczegółowo przeanalizowana.

Czy możliwy jest szerszy skład GPsów? Przykładowo 2 osoby zadeklarowane w pełnym wymiarze czasu i wpłacające np. 25% wkładów Podmiotu Zarządzającego plus 4 osoby doradcze (albo zadeklarowane w mniejszym wymiarze czasowym, np. 10 godz. / tyg.) które wpłacają pozostałe 75%? Każda z 4-ch osób doradczych wnosi unikalne kompetencje, ale nie ma możliwości zadeklarowania 100% zaangażowania czasowego.

Co do zasady jest to możliwe, jednakże każdy z takich przypadków będziemy oceniali indywidualnie pod kątem kompetencji jakie te osoby wnoszą do zespołu, wiarygodności zadeklarowanego zaangażowania czasowego tych osób. Zwracamy uwagę, że najważniejszym kryterium przy ocenie zespołu zarządzającego jest doświadczenie osób, które będą poświęcać na zarządzanie funduszem 100% swojego czasu zawodowego i których sukces zarówno zawodowy jak i finansowy będzie ściśle związany z wynikami Funduszu VC.

Czy pełniąc funkcję GP, można zasiadać w radach nadzorczych innych podmiotów (gdzie spotkania Rady Nadzorczej odbywają 1-2 razy w miesiącu) – niepowiązanych z Funduszem?

Potencjalnie tak, jednakże każda z takich sytuacji będzie wymagała indywidualnej oceny, co do skali i charakteru faktycznego zaangażowania takich osób w inną działalność zawodową

Czy dla modelu koinwestycyjnego na Deklarowaną Kapitalizację funduszu składa się wkład PFR Biznest oraz Aniołów Biznesu czy tylko PFR Biznest. Chodzi o to od jakiej wartości liczymy 2% wkład Podmiotu Zarządzającego?

Na Deklarowaną Kapitalizację Funduszu VC, niezależnie od modelu składa się wkład inwestorów Funduszu VC czyli w tym wypadku PFR Biznest oraz Podmiotu Zarządzającego, bez wkładów Aniołów Biznesu. Wkład Aniołów Biznesu wnoszony jest do każdej koinwestycji poza Funduszem VC. Zwracamy uwagę, że 2% jest wartością minimalną i wysokość wkładu powinna być dostosowana do sytuacji danego zespołu zarządzającego.

Czy wnioskodawcą może być ZASI (GP) który zarządza funduszem z PFR z poprzedniej edycji (w ramach nowozałożonego ASI do nowej edycji PFRV)?

Tak, jest to potencjalnie możliwe, natomiast będzie to zależało m.in. od ewentualnych zmian w składzie/roli członków Kluczowego Personelu, ponadto podmiot ten będzie podlegał badaniu due diligence.

Czy dopuszczalny jest model rolling fund, w którym do funduszu VC aniołowie biznesu/LP oraz GP wpłacać będą prywatne środki finansowe? Zaplanowano 4 capital calle (po jednym na każdy rok), przy czym Anioł Biznesu/LP/GP byłby rozliczany deal by deal. Z tak wnoszonego kapitału Podmiot Zarządzający za pomocą istniejącego wehikułu dokonywać będzie pojedynczych inwestycji w spółki portfelowe.

Nie, nie jest dopuszczalny opisany model, oferta musi być zgodna z Zasadami Naboru danego programu, w tym Term Sheetem, m.in. w zakresie modelu funkcjonowania i wnoszenia wkładów. Program Biznest zakłada inwestowanie w modelu koinwestycyjnym, w którym Fundusz VC inwestuje w start-upy równolegle do środków inwestowanych przez Aniołów Biznesu, którzy podejmują decyzję o inwestycji deal by deal. Jednym z powodów dla których Aniołowie Biznesu inwestują w konkretne spółki jest to, że podoba im się dana spółka, jej założyciel, rozumieją sektor i będą w stanie dostarczyć smart-money, pomagając spółkom w ich rozwoju.

Opisany w pytaniu model zakłada konstrukcję, w którym inwestorzy prywatni wnoszą środki do Funduszu VC, powierzając decyzję o wyborze spółki Podmiotowi Zarządzającemu. Efektywnie jest zatem częściowo modelem commitmentowym, z drugiej strony zakłada jednak rozliczenia deal by deal.

Zobacz podsumowanie pierwszej edycji programów opartych o środki z POIR tutaj. Znajdziesz tam też archiwalną dokumentację programów, dane o inwestycjach i funduszach portfelowych.